资本豪客杀入泛家居如入无人之境,人们惊呼:碧桂园要干

碧桂园创投将成为泛家居产业重量级的资本玩家(相比之下红星美凯龙黯然失色),它具有相比任何的风险投1资更大的优势。未来,其不但投1资上市公司,而且将投1资拟上市公司;甚至,不排除其像国际投1资财团那样直接控股相关企业。

作者 | 段传敏(战略营销观察家)

一月战略入股三家上市企业,碧桂园主动进击泛家居

一个月来,在泛家居产业,一个豪客身影频现:

4月12日,碧桂园创投以5亿元认购帝欧家居6.5%的股权,对应2676万股。

5月6日,碧桂园创投拟以约5亿元认购蒙娜丽莎2712万股,持有蒙娜丽莎6.22%的股权。

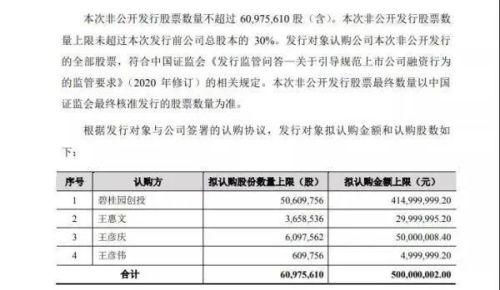

最近的消息是,5月20日,碧桂园创投拟认购惠达卫浴本次非公开发行的5060.97万股A股股票 ,认购金额为4.15亿元……

这个豪客——成立不到两年的深圳碧桂园创新投1资有限公司(简称“碧桂园创投”)——号称为房地产大鳄碧桂园的“一级部门”。该公司2019年1月成立后动作迅速,4月即联合TX等资本一起领投了国内最大非公医疗服务平台企鹅杏仁,之后又出手大搜车、贝壳找房、塞飞亚农业科技等新经济领域的优质项目,2019年底,碧桂园创投又宣布领投蓝箭航天的C轮融资,开始进军高科技领域,两年来投1资上百亿元,进入几十个创业投1资项目。

而今天碧桂园创投的风格发生明显变化:一、直接面向上市公司,而不是过去的创业投1资项目;二、投1资房地产相关配套企业。第二点符合其业务定位:“专注地产生态链的上下游企业,将集团资源最有效赋能标的,实现战略协同。”但第一点则显示出碧桂园创投开始追求稳健的财务投1资收益。

但是,不能不说,碧桂园此举不但稳健,而且十分精明:一方面,投1资均在五六亿左右,战略持股超过5%,可以派驻董事;另一方面,这些企业不但与地产业务合作紧密,而且经营相当良性。

除此之外,在2020这个特殊之年战略入股,堪称碧桂园对泛家居产业的第一次正面进击。此举几乎是抄了这些上市公司的“老底”:

帝欧家居:碧桂园创投以每股18.68元/股的价格购进,按2019年底的总股东38496万股计划,对应市值为71.91亿元。如果按2019年年底5.67亿元的净利润计算,对应的市盈率为12.68倍;

蒙娜丽莎:碧桂园创投以18.43元/股购进2712.9679万股,以总股本4.06亿股计算,对应市值为74.8亿元。如果按2019年4.36亿的净利润计算,对应的市盈率为17.16倍。虽然其市盈率较高,但其市值已经比最高时候的100亿下调了25%。

惠达卫浴:碧桂园创投以8.2元/股购进5060.97万股,以总股本3.69亿股计算,对应市值为30.3亿元。如果按2019年3.29亿的净利润计算,对应的市盈率为近9.20倍。

这三家企业都属于行业的佼佼者,保持较高速度的增长,属于碧桂园创投要寻找的“未来十年的优秀企业和商业领袖”(其实已经接近甚至是了),而且关键是与碧桂园地产保持着密切的战略合作关系,以后者近万亿的营收规模,完全可以“赋能”(提供更多订单)给这些企业(当然,短期数亿的现金流对受疫情影响的它们也相当重要)。

有理由相信,入股这三家企业肯定不是结束,接下来碧桂园创投将会有更多的动作,搅起更大的风浪。它以万亿市场规模为背景,进入单企营收刚刚过百亿的泛家居行业,几乎如入无人之境。

头部房地产整合加快,泛家居应积极融入其“势力范围”

尽管表面上进入泛家居属于碧桂园创投的业务范围,但人们好奇的是,为什么它偏偏选择已经上市的企业?

稳定和安全当然是第一考虑,但为什么它不将目标投向那些准备上市的“潜力股”?毕竟,从回报率上看,后者能带来更丰厚的投1资回报。

另一个问题是,像碧桂园、恆大这类企业近年来积极布局泛家居产业,要分食后者的蛋糕。它们采用以下方式:自行投1资建设、合建企业(如恆大和索菲亚在河南合作建厂)、投1资供应链营销平台(如橙家和恒腾网),问题在于,为什么现在开始与泛家居的知名品牌进行股权上的“更紧密安排”?

难道是房地产大佬们等不及了?

尽管碧桂园创投是单独的公司,在碧桂园庞大的体系内与地产业务并无交叉的必要;尽管也许这只是基于稳健财务投1资的一种举动,但客观上,此举正在泛家居圈造成强烈的震撼效果:如果连上市公司的大佬们都在快速进入碧桂园的股权关系体系,那么后面的中小企业怎么办?

显然,随着中国城镇化的即将结束、房地产的高度受控,房地产企业进入其供应链是继续保持和壮大规模的优先方向 (另一个方向是深耕其用户)。在进入方式上,自建属于小农的自留地思维,时间周期长不说,缺乏品牌效应以应付越来越挑剔的消费者,同时更无上市的价值(深度依赖房地产带动);合建工厂跟自建的性质差不多,虽有了品牌加持但投1资回报漫长;投1资第三方平台属于互联网新经济的创业模式,看似资源庞大但容易形成资源依赖,风险极高。一方面是自己要加快进入供应链的渴求,一方面是精装房政策的驱使,还有重要的一方面是消费者对房产配套产品品牌化的要求。在此背景下,直接投1资知名品牌势在必然。

我的一个判断是:碧桂园创投将成为泛家居产业重量级的资本玩家(相比之下红星美凯龙黯然失色),它具有相比任何的风险投1资更大的优势。未来,其不但投1资上市公司,而且将投1资拟上市公司;甚至,不排除其像国际投1资财团那样直接控股相关企业。

理论上,没有比碧桂园创投更好的投1资伙伴了。因为,它可以让泛家居企业成为碧桂园的亲戚、一家人(而非合作伙伴)。尽管碧桂园地产的供应链管理越来越规范、透明和现代化。在房地产庞大而复杂的采购、沟通体系中,亲戚(一家人)的身份当然可以获得某些便利和通融。

当然,也有规模企业可能不需要碧桂园的投1资和业务(没有投1资一样可以换得业务)。但房地产业的加速整合正带来需要密切关注的一个趋势:头部地产正构建自已的生态体系——这是说好听点,其实就相当于“势力范围”。如果它们未来以万亿规模为基础,形成几个超级经济体,即便是泛家居现在的百亿企业,能置身事外吗?

不能。因为这意味着一个风险可能发生:拱手让出机会,让后来者居上。

那么,泛家居企业一定要与房地产发生“深度关系”吗?

那也未必。自强者恒强,当你意识到危险并着手准备,构建并强化自己的核心能力,你不需要“依附”于“强权”。当然,你也可以寄望于此说属于危言耸听,碧桂园或者没有我说的那么富有战略远见,或者在执行落地上有心无力。

无论如何,我们看到,一个月的时间,碧桂园已将三家上市公司“揽入怀中”。此举背后,意味深长,你可以足够LX,哪怕最终证明只是虚惊一场。

教练式顾问——业绩倍增之道

段传敏,战略营销专家,横跨企业、专业、媒体三界研究人士,被誉为“实战中的研究派,研究中的实战派”,长期担任喜临门、亚丹生态定制、莱帕克科技等多家企业的战略营销与发展顾问。

倡导“教练式顾问——业绩倍增之道”,通过“定方向,搭班子,找路子,配资源,抓落地”等五步,围绕“定向、执行、整合”三大模块,以成果为导向,协助企业实现业绩高速增长目标。

相关知识

资本豪客杀入泛家居如入无人之境,人们惊呼:碧桂园要干

资本豪客杀入泛家居如入无人之境,人们惊呼:碧桂园要干什么?

段传敏专栏 | 资本豪客杀入泛家居如入无人之境

保利资本和碧桂园创投共同设立产业链赋能基金

投资50亿设立产业链基金,保利和碧桂园在下一盘什么棋?

碧桂园卫浴市场 “扫货”,地产向下,家居向上

引碧桂园4.15亿战投 惠达卫浴缘何受资本青睐?

恒大、腾讯两大巨头联手杀入家居市场,反击阿里?

要闻 | 再投200亿!“跨界家居”碧桂园真的来了

恒大碧桂园八家豪赌家居破百亿 共享赛道家居企业利大于弊

网址: 资本豪客杀入泛家居如入无人之境,人们惊呼:碧桂园要干 http://www.jiajubaike.cn/newsview11495.html

推荐即时动态

- 1自建房造价多少钱一平米 2 24995

- 2重磅出击▏欧嘉全屋定制荣获“ 17289

- 3属鼠和属兔的合不合 属鼠的和 16417

- 4大角鹿瓷砖 8438

- 5天天315,品质365!看联 6230

- 6卢森地板2022新品触感系列 6182

- 7骊住水科技第四届进博会访谈实 5710

- 8爱情数字代表的意思大全 恋爱 5696

- 9属鸡男与属鼠女相配吗 属鸡男 5035

- 10世外康养 设计中国度假式居家 4896